29.01.2019

Развод у благородной пары, или как заработать на обвале

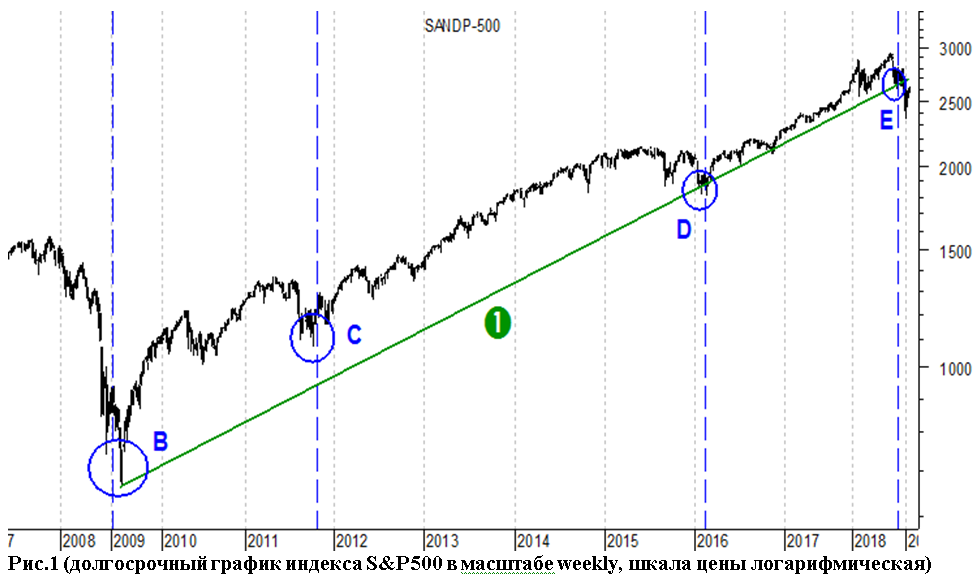

Падение на американском фондовом рынке, начавшийся в последнем квартале прошлого, 2018-го года, в начавшемся году не сменился ростом, хотя и произошел некий отскок наверх. На рис.1 ниже показан долгосрочный (еженедельный) график основного американского фондового индекса S&P500. Как видно, масштаб текущего падения рынка (область E на рис.1) уже превзошел даже на логарифмической ценовой шкале масштабы сильной коррекции рынка летом-осенью 2011-го года (область C на рис.1), когда был понижен суверенный рейтинг США и снижение рынка во втором полугодии 2015-го года на опасениях начала рецессии в Китае (область D на рис.1). И только обвал рынка в 2008-2009гг. (область B на рис.1) имел намного большие масштабы. Кроме того, очень важно то, что в отличие от предыдущих двух случаев, в настоящее время рынок в ходе снижения впервые за последние десять лет пробил свой долгосрочный повышательный тренд (линия 1 на рис.1). Короче говоря, времена на самом главном фондовом рынке планеты настали не самые благоприятные. Однако мы не будем подробно останавливаться на причинах складывающегося "медвежьего" рынка и не будем делать какие-либо конкретные прогнозы по фондовому рынку США, оставим эту неисчерпаемую тему другим. В этом обзоре попытаемся ответить на вопрос как заработать на этом падении с наименьшим риском.

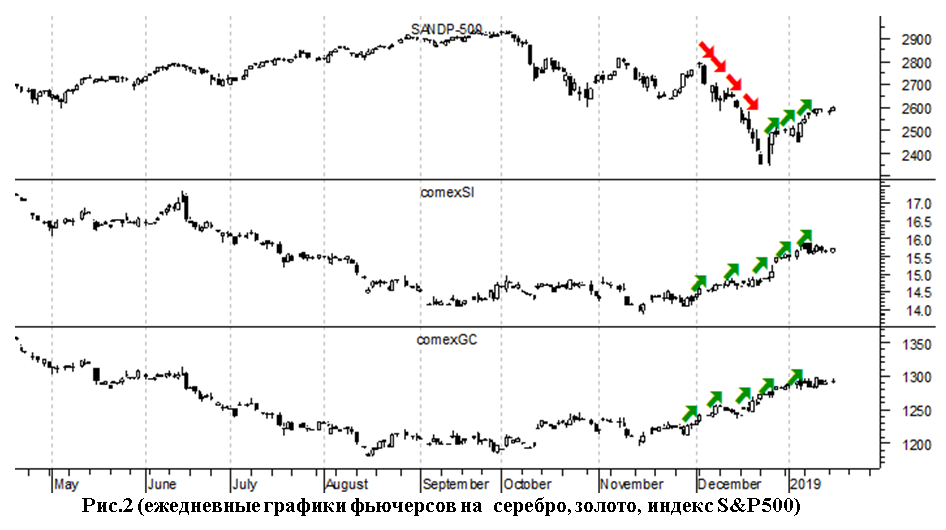

Для этого переключим свое внимание с фондовых рынков на рынки драгметаллов, а конкретнее на золото и серебро. Традиционно считается, что спрос на золото растет, когда управляющие активами начинают опасаются глобального снижения мировых фондовых рынков. Падение же спроса на серебро считается одним из признаков замедления мировой экономики, поскольку этот металл уже давно является скорее промышленным металлом, а не "последним убежищем капитала", чем до сих пор считается золото в инвестиционном сообществе. Таким образом получается, что соотношение цены золота к цене серебра может являться неплохим индикатором -барометром настроений как инвесторов, так и состояния мировой экономики в целом. Для начала взглянем на динамику цены на эти металлы в последние несколько месяцев в сравнении динамикой индекса S&P500 (рис.2). На рис.2 представлены ежедневные графики фьючерсов на золото (в нижней части рис.2), на серебро (в середине рис.2) и фьючерса на S&P500 (в верхней части рис.2)

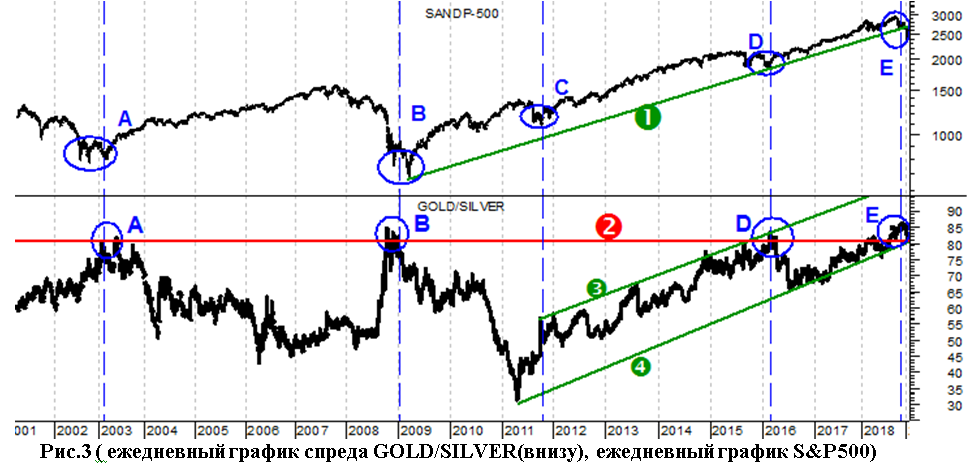

Из рис.2 хорошо видно, что и золото и серебро параллельно начали расти в декабре, с началом второй фазы снижения американского фондового рынка. На графиках золота и серебра это показано зелеными стрелками. Более того, на фоне "бычьего" отскока индекса S&P500 наверх, наблюдаемого с начала текущего года (также показано зелеными стрелками а графике S&P500), цена и на золото и на серебро продолжает расти. Таким образом, вроде бы первоначальное предположение о том, что при ожиданиях начала спада в мировой экономики и перехода мировых фондовых рынков в фазу длительного "медвежьего" рынка золото, как "убежище для капитала" должно расти, а серебро, как промышленное сырье - падать, пока не оправдывается. Растут оба металла. Но не все так просто. В подробном обзоре, вышедшем в апреле прошлого, 2018-го года (он назывался "Золото, серебро, медь и рецессии") посвященном исследованию долгосрочной динамике золота, серебра и меди в сравнении с динамикой индекса S&P500, было показано, что показательным здесь является именно динамика спреда цены золота к цене серебра, то есть коэффициент GOLD/SILVER. В этом обзоре было показано, что этот коэффициент является очень неплохим индикатором настроений инвесторов на американском фондовом рынке, а значит и на всех фондовых рынках планеты. Рассмотрим долгосрочный ежедневный график спреда GOLD/SILVER совместно с графиком индекса S&P500 (рис.3).

Из графиков на рис.3 хорошо видно, за вcю рассматриваемую историю индекса S&P500, начиная с 2002-го года, все моменты самых серьезных, глобальных минимумов американского фондового рынка, соответствуют максимумам спреда GOLD/SILVER в районе 81-82. То есть цена золота за всю 18-летнюю рассматриваемую историю не превышала цену серебра более чем в 81-82 раза. Такое наблюдалось в трех из показанных на рис.3 случаев:

- Область А - минимумы, достигнутые американским рынком в ходе краха "дот-комов" в 2001-2002м

- Область В - минимумы рынка в ходе ипотечного кризиса в США и банкротства "Lehman brohters" в 2008-м

- Область D -минимумы рынка в конце 2015-го года на опасениях инвесторов касательно начала рецессии в экономике Китая

Несколько выбивается из этой закономерности область С (середина 2011-го года), соответствующая коррекции американского рынка на понижении суверенного рейтинга США, она не сопровождалась ростом спреда GOLD/SILVER до максимума 81-82, но справедливости ради стоит сказать, что эта коррекция рынка была наименьшей по масштабам за всю рассматриваемую историю индекса S&P500. Что еще очень важно, примерно с начала 2011-го года спред GOLD/SILVER постоянно рос в восходящем ценовом канале (на рис.3 этот канал обозначен линиями 3 и 4 зеленого цвета). Причем происходило это на фоне роста индекса S&P500, чего никогда ранее не было.

Фактически же, имеем устойчивую долгосрочную горизонтальную линию сопротивления по спреду GOLD/SILVER примерно на уровне 81-82 (красная линия 2 на рис.3), и значения спреда на этой линии соответствуют минимумам фондового индекса S&P500 на протяжении по-крайней мере последних восемнадцати лет. Собственно, об этом говорилось еще в вышеупомянутом апрельском обзоре прошлого года, а также в аналитическом обзоре "Двое из ларца" на эту же тему, вышедшем в октябре прошлого года. Уже октябрьском обзоре было показано, что коэффициент GOLD/SILVER впервые за многолетнюю историю преодолел сопротивление 81-82 и было сделано предположение о том, что это либо ложный пробой, либо налицо кардинальное изменение ситуации на рынках, и в ожиданиях инвесторов относительно перспектив американской экономики в худшую сторону. За прошедшее время произошли весьма важные изменения. Рассмотрим ситуацию Е отдельно и подробно (рис.4).

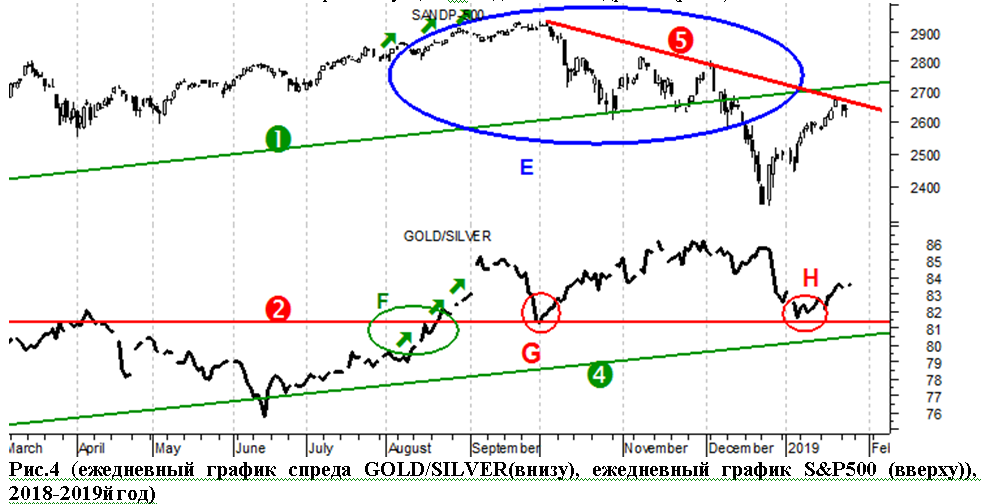

Первым "звоночком" к ухудшению ситуации послужил тот факт, что в августе -сентябре 2018-го года, на росте индекса S&P500 до новых рекордных уровней, спред GOLD/SILVER вместо падения начал расти и пробил таки свое долгосрочное сопротивление на уровне 81-82 (область пробоя показана на графике GOLD/SILVER на рис.4, как область F). На этот настораживающий факт было указано в октябрьском обзоре "Двое из ларца". С тех пор, спред GOLD/SILVER уже дважды оттолкнулся от бывшего уровня сопротивления на уровне 81-82 (на рис.4 эти два момента показаны, как области G и H).

В принципе, этого достаточно, чтобы с точки зрения классического технического анализа признать пробой линии сопротивления 2 состоявшимся, и на данный момент уровень сопротивления 81-82 уже стал поддержкой для коэффициента GOLD/SILVER. А это может означать и коренное изменение в тренде индекса S&P500. Окончательно об этом говорить еще рано, но тем не менее, и на самом графике S&P500 на рис.4 есть некие сигналы к тому, что хотя-бы среднесрочно американский фондовый рынок сменил растущий тренд на падающий:

· Индекс S&P500 пробил долгосрочный свой растущий тренд ( зеленая линия 1 на рис.4)

· На рынке фактически уже имеет место среднесрочный падающий тренд ( падающая красная линия 5 на рис.4)

Конечно, двух этих сигналов недостаточно для полной идентификации смены тренда в S&P500 и тем более для открытия каких-то позиций на основании этой информации, но это и не задача этого обзора. Вернемся к золоту и серебру. Сигнал к дальнейшему росту разницы в цене на золото и серебро, исходя из графика коэффициента GOLD/SILVER на рис.4 достаточно сильный. То есть, вывод может быть следующий: после пробоя многолетних максимумов 81-82 по спреду GOLD/SILVER, разница в ценах золота и серебра будет расти и дальше, а это может означать дальнейшее нарастание неуверенности и "медвежьих" настроений среди мирового инвестиционного сообщества. Как этим воспользоваться, как практически сыграть на росте разницы в цене между золотом и серебром? Для этого нужно понять следующее: рост спреда GOLD/SILVER возможен в одном из трех вариантов:

1. золото растет в цене, а серебро падает

2. золото растет в цене, серебро также растет, но золото растет более быстрыми темпами

3. и золото и серебро падают в цене, но серебро падает более быстрыми темпами

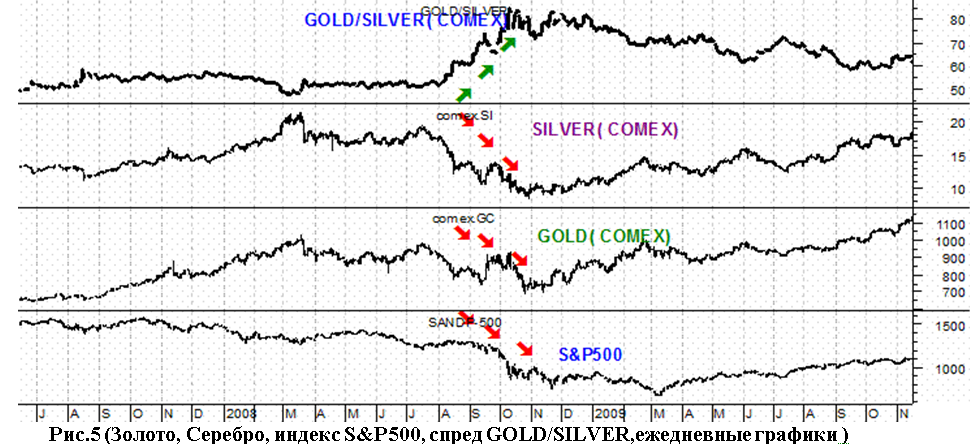

Нетрудно понять, что в любом из этих трех случаев спред GOLD/SILVER будет расти. Для "покупки" же данного спреда необходимо одновременно открыть длинную позицию по золоту и короткую позицию (шорт) по серебру. Причем рыночные стоимости этих позиций должны быть абсолютно равны по величине как в момент открытия такой позиции, так и в любой момент существования ее у инвестора. Иначе, если рыночная стоимость любой из двух "ног" такой спредовой позиции отклонится от другой, нарушится сам принцип ненаправленности такой позиции по отношению к рынку золота и серебра. Любой инвестор в этом месте задал бы вполне закономерный вопрос: "А зачем такие сложности? Если предполагается дальнейшее снижение американского фондового рынка и уход экономики США в рецессию, то не проще ли купить просто золото? Не проще, и вот почему: при покупке золота инвестор имеет чистый открытый риск по золоту, которое является весьма волатильным активом и цена его может колебаться даже в пределах одного дня весьма значительно. Другое дело спредовая позиция GOLD/SILVER, все-таки цены золота и серебра связаны "если не веревочкой, то резиночкой", и не могут ни расходится бесконечно, ни сходиться до нулевой разницы. К тому же, как уже выше говорилось, и золото, и серебро могут ведь и падать в периоды падения мировых фондовых индексов, но при этом спред GOLD/SILVER при этом может расти. Наиболее показателен в этом плане кризисный 2008-й год : и золото и серебро, и индекс S&P500 падали, а индекс GOLD/SILVER при этом рос. Эта ситуация показана ниже на рис.5

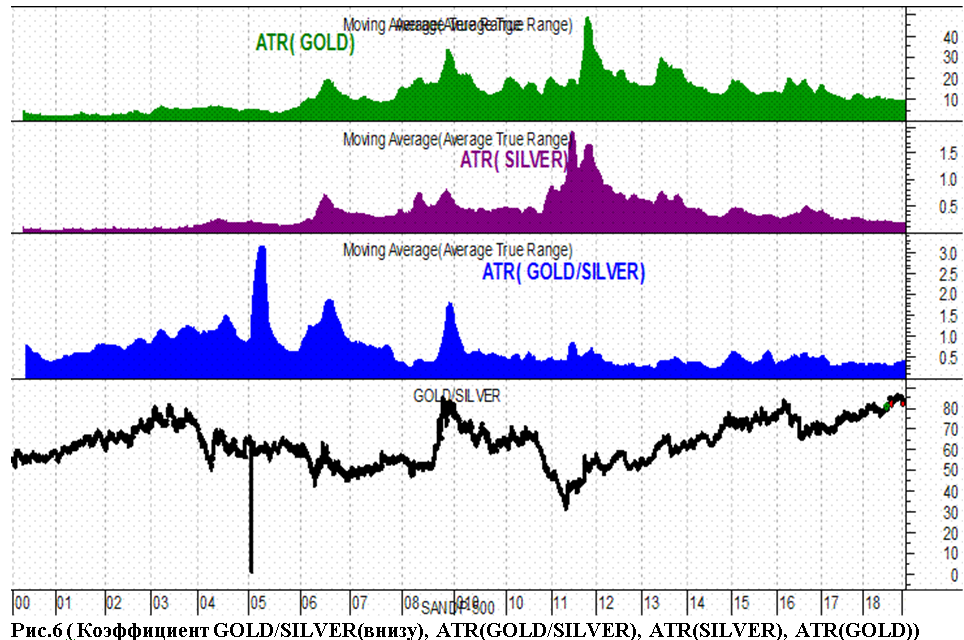

В доказательство того, что волатильность спредовой позиции GOLD/SILVER меньше, чем волатильности как золота, так и серебра, рассмотрим рис.6. На нем показан ежедневный график спреда GOLD/SILVER (внизу), а также широко известный технический индикатор- показатель волатильности - Average True Range, усредненный 50-дневной простой скользящей средней. Синяя гистограмма - ATR для спреда GOLD/SILVER, фиолетовой гистограммой показан ATR для серебра, зеленая гистограмма - ATR для золота. Хорошо видно, что на протяжении рассматриваемой истории, начиная с 2000-го года показатель ATR у золота значительно выше, чем у спредовой позиции GOLD/SILV.

С серебром не так все однозначно, все нулевые годы АТR серебра был ниже, чем ATR спреда GOLD/SILVER, после же кризиса 2008-2009-го годов и по настоящий момент ATR спредовой позиции ниже, чем ATR серебра. Таким образом, если брать за показатели рискованности актива его волатильность, то торговля спредом GOLD/SILVER на данный момент безусловно гораздо менее рискованна, чем открытие позиций в золоте или серебре по отдельности.

Кроме вышеперечисленных преимуществ торговли спредом GOLD/SILVER, есть и еще одно, очень важное. Оно касается трейдеров, ведущих операции с драгметаллами в России на площадке "Срочный рынок" Московской Биржи. Дело в том, что долларовая цена всех активов торгующихся на этой площадке (в том числе и металлов), а также и финансовый результат по сделкам (вариационная маржа) пересчитывается из долларов США в рубли по специальному курсу, который устанавливается после каждого биржевого клиринга. Поэтому трейдер, например купивший золото, и продавший затем его с прибылью в долларах США, запросто может получить итоговый убыток в рублях, если курс рубля к доллару США за время существования его открытой позиции по золоту вырос. Все тоже самое с точностью наоборот имеет место и для коротких позиций. Спредовая же позиция GOLD/SILVER абсолютно лишена этого риска неблагоприятного изменения курса рубля к доллару, поскольку неблагоприятная переоценка за курса рубля к доллару в одной "ноге" такого спреда полностью компенсируется зеркальной переоценкой в другой "ноге".

Итак, если спред цены золота к цене серебра будет в ближайшее время расти, то следующий вопрос состоит в том, как на этом заработать? Выше уже было сказано, что для этого нужно купить золото и одновременно продать в "шорт" серебро, причем рыночные стоимости и лонга в золоте и шорт в серебре должны быть все время равны. Для определения же конкретных точек входа в данный спред, целевого уровня для фиксации прибыли и уровня "stop loss" по позиции рассмотрим рис.7. На нем показан краткосрочный график спреда GOLD/SILV на примере текущих (с экспирацией в марте 2019го года) фьючерсов на золото и серебро на торговой площадке Срочный рынок Московской Биржи.

На рис. 7 показа тот же самый растущий ценовой канал (образован зелеными линиями 3 и 4) который уже был выше показан на рис. 3. Несмотря на то, что произошел пробой серьезного долгосрочного уровня сопротивления 81-82 пунктов (горизонтальная линия 2 на рис.7), для краткосрочного трейдера все же предпочтительнее брать более близкие целевые уровни для фиксации прибыли. Например, наиболее логичным целевым уровнем "take profit" выглядело бы достижение верхней границы ценового растущего ценового канала (линии 3 и 4). Этот целевой уровень показан на рис. 7, как область G. Это уровень, примерно равный 88 пунктов, и на этом уровне логично было бы зафиксировать прибыль (показано значком "EXIT").

Теперь о точке входа в лонг по спреду GOLD/SILV. Здесь уместно было бы взять, как точку покупки, пробой спредом GOLD/SILV вверх недавнего локального уровня сопротивления 84 пункта. (штриховая зеленая горизонтальная линия 6 на рис.7). Пробой вверх этого уровня сопротивления означает также и пробой долгосрочной скользящей средней линии, взвешенной по объему торгов, с периодом 165 дней (WMA(165), синяя линия 5 на рис.7). На рис.7 этот пробой показан стилизованным значком "бык". При покупке спреда GOLD/SILV по 84 пункта и фиксации прибыли по 88 пунктов прибыль по сделке при таком благоприятном сценарии составит 4,8%. Уровень "stop loss" по такой сделке логичнее всего брать на уровне 82 пункта, поскольку уход рынка снова ниже этого значимого уровня означает, что вся идея пробоя многолетнего сопротивления на 82 пунктах оказывается под вопросом. В случае реализации такого неблагоприятного сценария убыток по сделке составит 2,4 %. Соответственно, коэффициент "Доход/Риск" по сделке составит 4,8/2,4=2. То есть, на одну единицу риска в случае неудачи приходится две единицы дохода в случае удачного исхода событий. С учетом того, что волатильность самого спреда GOLD/SILV, как уже отмечалось, гораздо ниже чем у направленных позиций в золоте и серебре, то такое соотношение дохода и риска представляется весьма интересным для краткосрочной игры на рост этого спреда.

Еще раз нужно подчеркнуть, что как торговая идея здесь рассматривается именно краткосрочная покупка данного спреда, несмотря на то, что в начале статьи идет речь о том, что данный синтетический инструмент (спред цены золота к цене серебра) вышел на новый исторический уровень и его вероятный дальнейший рост будет означать дальнейшее снижение американских фондовых площадок, а следовательно и возможный вход главной экономики мира в фазу рецессии. Но не стоит все же делать слишком далеко идущие выводы и занимать какие-либо длительные инвестиционные позиции, рассчитанные на ослабление американского фондового рынка, опираясь ТОЛЬКО на изложенные в этом обзоре доводы. Идея прежде всего в том, что во-первых, есть довольно неплохой технический индикатор в виде спреда цены золота к цене серебра, который дает сигнал о дальнейшем снижении американского рынка. А во-вторых, можно использовать этот индикатор как некий синтетический инструмент для непосредственной краткосрочной игры с пониженным уровнем риска по сделке.