30.10.2018

Суверенные фонды РФ: десять лет и бесславный конец? (обзор состояния суверенных фондов РФ)

Статистика по состоянию суверенных фондов России, в отличие например от статистики по состоянию золотовалютных резервов РФ, намного меньше привлекает внимание аналитиков и макроэкономистов, хотя ее значимость для экономики России тоже очень велика. И если динамика и состав золотовалютных резервов показывает нам способность Центрального Банка РФ контролировать макроэкономическую ситуацию и обеспечивать безопасность национальной валюты и финансовых рынков, то состояние внебюджетных фондов говорит нам прежде всего о способности Минфина РФ накапливать и эффективно расходовать излишки доходов бюджета РФ.

В первую очередь обратим внимание на общее название этих фондов - суверенные. В переводе на русский язык этот термин означает "независимый, неприкосновенный, автономный, самостоятельный ". Видимо, в данном контексте это значит, что такие фонды в составе являются обособленными, неприкосновенными и предназначенными для строго определенных, узких целей и ни для чего другого. А вот о том, как обстоит ситуация на самом деле, будет рассказано и показано далее. Единственный существующий на данный момент суверенный фонд в РФ- это фонд национального благосостояния (ФНБ), наряду с уже несуществующим Резервным фондом РФ, был образован в январе 2008 года путем передачи средств существовавшего ранее стабилизационного фонда России на счета Федерального казначейства в Банке России. Оба эти фонда явились как бы наследниками СтабФонда РФ, но целевое использование их средств предполагалось разное. Как указано на официальном сайте МинФина РФ, Резервный фонд был призван "обеспечивать выполнение государством своих расходных обязательств в случае снижения поступлений нефтегазовых доходов в федеральный бюджет". То есть, фактически, резервный фонд должен использоваться для финансирования дефицита бюджета РФ в плохие времена, когда нефтегазовых доходов не хватает для этого. Дело в том, что определенная доля всех нефтегазовых доходов государства должна поступать на финансирование расходов госбюджета. Величина этой доли (так называемого нефтегазового трансферта) утверждалась в ежегодном федеральном законе о федеральном бюджете РФ в абсолютном размере, равном 3,7 % прогнозируемого на соответствующий год объема ВВП. Все нефтегазовые доходы, полученные сверх этой доли, в полном объеме должны направляться в Резервный фонд. Нормативная величина всего резервного фонда РФ также утверждалась ежегодно федеральным законом о федеральном бюджете на очередной финансовый год в абсолютном размере, равном 10% от прогнозируемого на соответствующий год объема ВВП России. После наполнения резервного фонда до указанного размера нефтегазовые доходы направляются уже в Фонд национального благосостояния. Расходование средств резервного фонда может осуществляться опять-таки на формирование того же нефтегазового трансферта и финансирование расходов госбюджета, если на это не хватает текущих нефтегазовых доходов за соответствующий финансовый год. То есть, грубо говоря, на покрытие дефицита госбюджета в случае незапланированного снижения цен на нефть и газ. Второе направление расходования средств Резервного фонда - досрочное погашение государственного внешнего долга.

У Фонда национального благосостояния совершенно иное предназначение. Согласно информации с официального сайта Минфина РФ, целями этого фонда является "обеспечение софинансирования добровольных пенсионных накоплений граждан России и покрытие дефицита Пенсионного фонда Российской Федерации". Другими словами, ФНБ предназначен только для "затыкания дыр" в Пенсионном фонде РФ. Это очень важное отличие этих двух фондов.

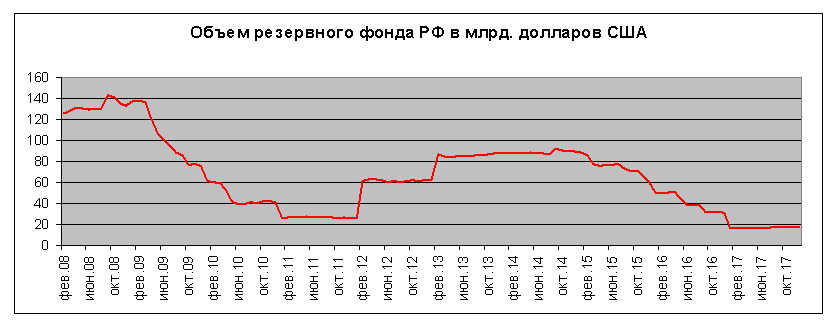

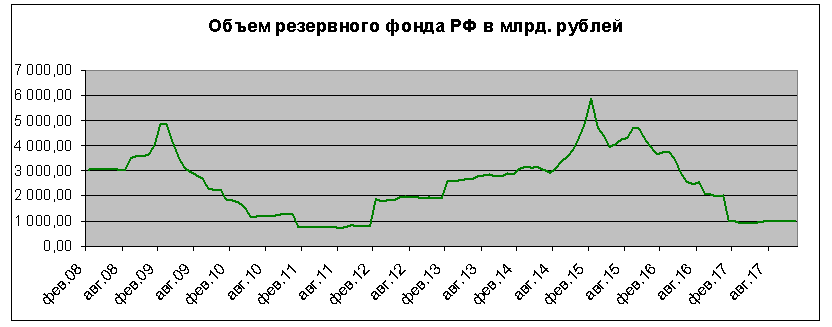

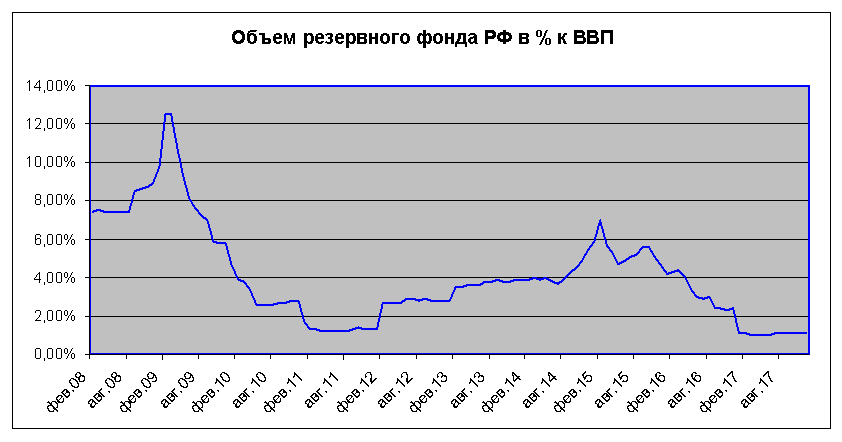

Теперь о том, как все пошло на самом деле. На рис.1 и рис.2 ниже показаны помесячная динамика объема резервного фонда РФ начиная с его открытия в начале 2008 г. и по его закрытие в декабре 2017 года, соответственно в долларовом и рублевом выражении. На рис.3. еще ниже показан объем Резервного фонда в % от ВВП России .

Рис.1

Рис.2

Рис.3

Как видим из графика на рис.1, идиллия тут продолжалась недолго. Некоторые небольшие поступления в Резервный фонд от сверхдоходов от экспорта нефти и газа продолжались в первом полугодии 2008-го года. При этом норматив, заложенный изначально в величину резервного фонда - 10% от прогноза ВВП на текущий год практически никогда не выполнялся (см. рис.3). Выполнен он был лишь однажды - в течении первого квартала 2009-го года, да и то случайно - за счет резкого падения курса рубля. Это видно из сопоставления графиков валютного ( рис.1) и рублевого ( рис.2) объема резервного фонда. Скачок в рублевом эквиваленте не сопровождался скачком в долларовом выражении, более того в первом квартале 2009-го года началось массированное изъятие средств резервного фонда на покрытие дыр госбюджета из-за масштабного снижения цен на нефть. И, что называется, "понеслось"..... Изъятия продолжались практически весь 2009-й год, и закончилось это тем, что, как заявлено на официальном сайте Минфина РФ, "... с 1 января 2010г. по 1 января 2015г. величина Резервного фонда не определяется, нефтегазовые доходы федерального бюджета не используются для финансового обеспечения нефтегазового трансферта и для формирования Резервного фонда и Фонда национального благосостояния, а направляются на финансирование расходов федерального бюджета". То есть, все ограничения на расходование средств Резервного фонда, что называется, были сняты официально. Фактически, Резервный фонд перестал существовать уже тогда, превратившись просто в часть средств госбюджета, хранимую в Центральном Банке РФ. Более того, Минфин заявлял, что и "...доходы от управления средствами Резервного фонда с 1 января 2010го года по 1 февраля 2016го года не зачисляются в фонд, а направляются на финансовое обеспечение расходов федерального бюджета" (из информации на официальном сайте Минфина РФ). Но не все было так печально, поступления в Резервный фонд за это время все же были, причем довольно существенные трижды - в январе 2012 г., в январе 2013г., и в августе 2014г ( рис.1). Эти поступления, как нетрудно догадаться, совпали по времени с периодом сверхвысоких цен на нефть в период 2011-2013 годов, когда нефть была стабильна и стоила более 100 долларов за баррель. Но это несильно помогло фонду. С февраля 2015-го года резервный фонд был окончательно "распечатан" в связи с рухнувшими ценами на нефть, и его объем уже безостановочно падал вплоть до закрытия в декабре 2017 г (рис.1). Всплеск рублевой стоимости Резервного фонда в первом квартале 2015го г. опять-таки не должен вводить в заблуждение: этот всплеск происходил за счет переоценки валютных активов на фоне нового падения рубля. И тут есть некая интрига . В 2017-м году объем Резервного фонда был уже близок к минимальному за всю историю и колебался в пределах 16-17 млрд. долларов США. При этом, Минфин, согласно его заявлениям, начиная с февраля 2017го года покупал валюту на бирже за рубли "для минимизации зависимости курса рубля от волатильности нефтяных цен." На эти цели, по заверениям МинФина, (тут внимание !) идут дополнительные нефтегазовые доходы бюджета. Но, ведь дополнительные нефтегазовые доходы бюджета как раз должны "оседать " в Резервном фонде ...В общем, полная неразбериха, да и только... С февраля по август включительно ведомство приобрело иностранной валюты на сумму 520 млрд рублей. Если взять средневзвешенный курс доллара к рублю за период с февраля по август 2017-го года, то получится примерно 8.98 млрд. долларов – это более половины всего Резервного фонда России по состоянию на конец августа 2017-го г., оцениваемого по данным Минфина в 17,06 млрд. долларов. Однако, если верить данным самого МинФина, Резервный фонд за это же время вырос всего на 880 млн. долларов. При этом поступлений за указанный период в Резервный фонд не было, рост его произошел за счет доходов от размещения активами фонда в ЦБ РФ. Далее, в период с 6 октября по 7 ноября на эти цели ведомство направило 76 миллиардов рублей при объеме ежедневных операций по покупке иностранной валюты в 3.5 миллиарда рублей, а в период с 8 ноября по 6 декабря МинФин направил на приобретение валюты на внутреннем рынке 122.8 миллиарда рублей, при размере ежедневных операций примерно 5.8 миллиарда рублей. Усиление интервенций было обусловлено ростом цен на нефть. Но согласно данным самого Минфина, объем резервного Фонда в октябре даже упал до 16,86 млрд.долларов. В общем, понятно, что Минфин фактически продолжал относиться к Резервному фонду, просто как к части доходов госбюджета и продолжал "латать "с его помощью дыры в этом госбюджете. Что и привело к закономерному финалу: в декабре 2017 г. остатки средств этого фонда в размере 7,62 млрд. долларов США , 6,71 млрд.евро и 1,1 млрд. фунтов стерлингов были, согласно официальной статистике Минфина, изъяты, конвертированы в рубли и отправлены на покрытие дефицита федерального бюджета. Резервный фонд прекратил свое существование, всего за два года (с февраля 2015го года, когда средства фонда были на максимуме) были "проедены" почти 5,9 трлн. рублей. При этом, в период так сказать "тучных" лет (2011-2013) Минфин так и не смог сколько-нибудь серьезно повысить объем этого фонда. В итоге- бесславный конец.

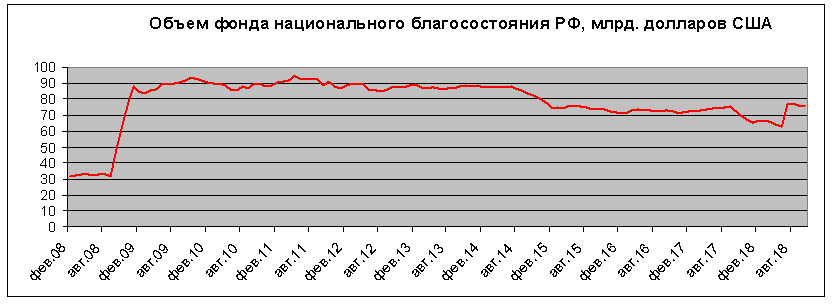

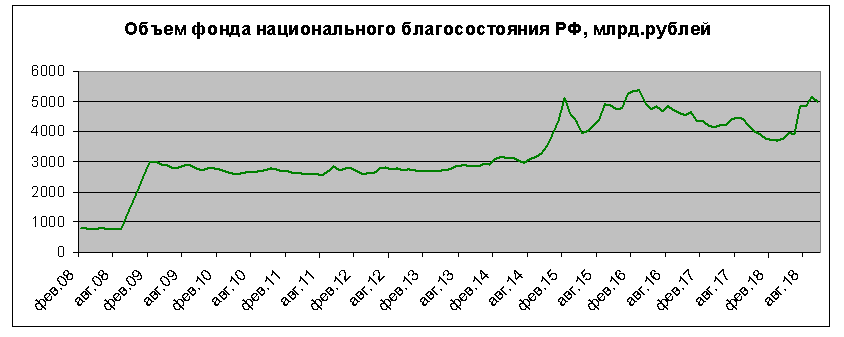

Теперь о другом фонде - Фонд национального благосостояния. Судя по заявленным на официальном сайте Минфина целям этого фонда, он может быть использован только на покрытие дефицита Пенсионного фонда РФ. Посмотрим на динамику активов этого фонда в долларах США (рис.4), российских рублях ( рис.5) , и в % к ВВП России (рис.6).

Рис.4

Рис.5

Рис.6

Как видим из графиков на рис .4, 5, 6, ситуация с ФНБ не настолько плоха, как с Резервным фондом. В отличие от Резервного фонда, ФНБ все еще существует. Причем его величина, по крайней мере рублевая, даже находится вблизи максимальных значений. Объем ФНБ в % от ВВП России также более-менее постоянен и колеблется вокруг 5 %. Принцип пополнения ФНБ, как уже было сказано выше, состоит в том, что в него попадают все нефтегазовые доходы, которые превышают нормативную величину Резервного фонда в 10 % от прогнозируемого на текущий год ВВП РФ. Но это все теория, как показывает практика, все происходит несколько иначе. Как уже было сказано выше, объем Резервного фонда превышал 10% только однажды за всю свою историю - в первом квартале 2009г. , и то формально - за счет резкого падения курса рубля к доллару, а не за счет пополнения. Формально в этот период нужно было пополнять ФНБ излишками из Резервного фонда, но согласно статистике Минфина, поступлений в ФНБ в первом квартале 2009г. не было. Но они были несколько ранее - в августе -декабре 2008г.и составили 1,59 трлн. рублей. Далее, согласно статистическим данным Минфина, долгие годы вплоть до сентября 2017г. ФНБ рос за счет доходов от размещения своих активов, внешних поступлений не было вовсе. Зато изъятий было предостаточно. По-серьезному ФНБ был "распечатан" в январе 2010г. C января 2010г. по сентябрь 2017г. , согласно статистическим данным Минфина РФ, с формулировкой "доходы от размещения средств фонда, зачисленные в федеральный бюджет", из ФНБ было изъято 493,28 млрд.руб. именно на покрытие дефицита госбюджета, а не Пенсионного Фонда РФ. По сути, это нецелевое использование, а если говорить прямым текстом- разбазаривание. Согласно опять-таки официальной информации с сайта Минфина, это право нецелевого использования финансовое ведомство получило уже официально. В разделе "использование средств ФНБ" прямо указано: "Правительство РФ вправе до 1 января 2015-го года направлять средства ФНБ на осуществление выплат, сокращающих долговые обязательства, сокращение заимствований и обеспечение сбалансированности федерального бюджета, в том числе с превышением общего расходов федерального бюджета.". Но судя по фактам и цифрам , подобное происходит и после 1.01.2015г. В сентябре - ноябре 2017г. ежемесячно выводилось по 164,18 млрд. рублей, а в декабре 124,11 млрд. руб. Всего за четыре месяца было выведено более 616 млрд.рублей. В информационных письмах Минфин указывает, что эти суммы были использованы на покрытие дефицита Пенсионного фонда РФ. Уже не так плохо, поскольку получается, началось его расходование по прямому назначению, то есть на латание дыры в Пенсионном фонде. Но это по-крайней мере было заложено в цели ФНБ. Интересно другое: в информационных письмах Минфина по результатам деятельности фонда за сентябрь - декабрь 2017г. указано, что за этот период в федеральный бюджет были выведены доходы ФНБ от размещения средств в разрешенные активы в размере 653,39 млрд. руб. В 2018-м году ситуация принципиально не изменилась. В апреле, согласно статистике Минфина, на нужды софинансирования формирования пенсионных накоплений было изъято доходов ФНБ на сумму 5,124 млрд.руб. Но согласно информационного письма того же Минфина, кроме указанной суммы, в том же апреле в федеральный бюджет были изъяты средства в размере 5,558 млрд.руб. Всего же за период с апреля по сентябрь текущего года из ФНБ напрямую на затыкание дыры в госбюджете было изъято 41,21 млрд. руб. При этом на нужды Пенсионного фонда не было изъято ни копейки... Но вот в июне было очень большое поступление в ФНБ: было зачислено 906,72 млрд. руб. Из информационных сообщений Минфина, что это рублевый эквивалент валюты, приобретенной за счет средств федерального бюджета в 2017-м году в пределах объема дополнительных нефтегазовых доходов федерального бюджета . Вот оказывается, куда делась эта валюта, изначально приобретавшаяся для пополнения средств теперь уже почившего Резервного фонда. То, что пополнение все же произошло, это конечно хорошо, но почему-то с большим опозданием на несколько месяцев и в ФНБ, а не в Резервный фонд, как изначально было задумано. В итоге, если посчитать сальдо всех пополнений и изъятий (целевых и нецелевых) за всю историю с января 2008г. по настоящий момент, то получим плюс в размере 687 млрд. руб. Не так уж плохо, радует, что все-таки больше внесли, чем вынесли. Но по- факту, ФНБ конечно же нельзя назвать каким-то неприкосновенным , суверенным фондом, поскольку его средства используются Минфином абсолютно по своему усмотрению.

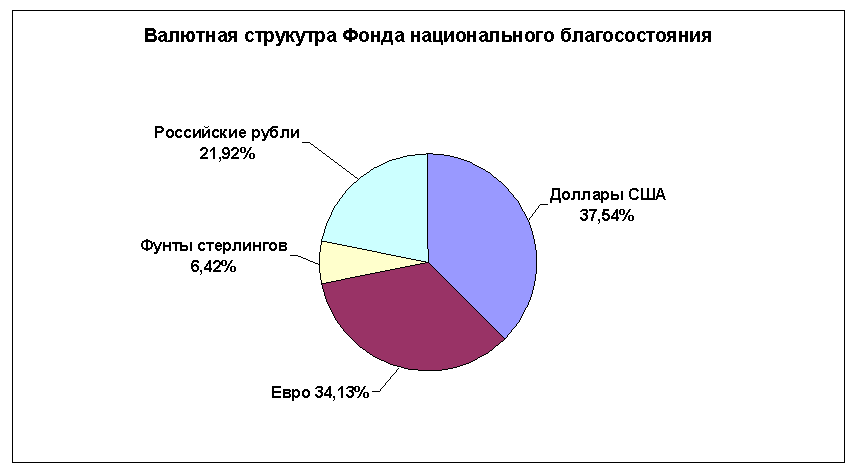

Теперь о структуре ФНБ в настоящий момент. На диаграмме на рис. 7 показана валютная структура ФНБ на 1 октября 2018г.

Рис.7

Структура ФНБ по валютам выглядит вполне сбалансированной по валютам, и тут особых вопросов к Минфину нет. Ниже на диаграмме на рис.8 представлена структура этого фонда уже по видам активов.

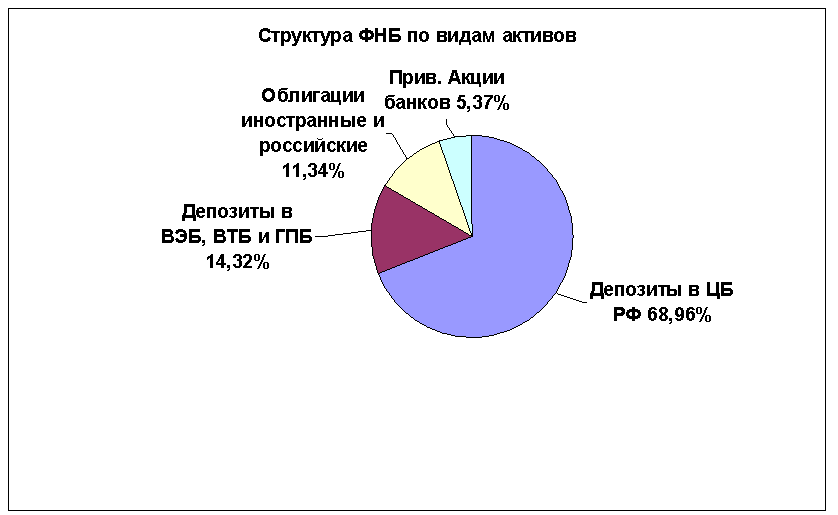

Рис.8

А вот тут уже есть о чем поговорить. Львиную долю фонда, почти 70 %, составляют депозиты, открытые федеральным казначейством в ЦБ РФ, и это абсолютно безрисковые вложения. Наибольшие вопросы вызывают доля, вложенная в депозиты в ВЭБ , ВТБ и Газпромбанк, это более 14 % от активов фонда. На 3 октября текущего года на депозитах в ВЭБе числилось 579,3 млрд. руб., а на депозитах в ВТБ и Газпромбанке 164,4 млрд руб. "в целях финансирования самоокупаемых инфраструктурных проектов, перечень которых утверждается Правительством РФ" (снова цитата с сайта Минфина). Безусловно, Минфину право размещать средства ФНБ в такие активы дано Правительством РФ отдельным постановлением, и с этой точки зрения все легитимно. Правительство РФ установило предельную долю банковских депозитов и остатков на счетах в банках на уровне 40% от общей суммы активов ФНБ. При этом объем депозитов в ВЭБе также оговорен отдельно и этот норматив также соблюдается. Но вот, если задаться вопросом, являются ли являются ли эти вложения более - менее безрисковыми, то тут очень трудно ответить утвердительно. Например, в официальном отчете Минфина по итогам управления средствами ФНБ за ноябрь 2017-го года указано, что ВЭБ " возвратил средства ФНБ, размещенные на депозитах ...для предоставления субординированных кредитов ПАО Банк "ФК Открытие" ( 6,90 млрд. руб.) и АКБ "РосЕвробанк" ( 0,98 млрд. руб.). Вот пример, в том числе для чего используются ВЭБом резервы для начисления пенсий: для спасения собственных инвестиций в тонущие российские банки....Проследить, куда еще использует ВЭБ денежные средства с открытых у него депозитов ФНБ, достаточно сложно, но на депозитах в ВЭБе деньги ФНБ находятся уже довольно давно, как минимум с 2014-го года. В декабре 2015-го года срок возврата валютных депозитов ФНБ, размещенных в 2014-м году в ВЭБе в объеме 6,25 млрд. долларов США , увеличен с 5 до 20 лет , а процентная ставка по ним снижена аж до 0,25 % годовых, причем установлен льготный период по уплате процентов до сентября 2018-го года. То есть, в данном случае резервами российских пенсий спасали видимо уже сам ВЭБ. Далее, в январе 2018-го года почему-то проведена конвертация этого долларового депозита в рублевый депозит по курсу 56,44 руб. за доллар США. Напомним , что минимальный курс доллара к рублю в текущем году пока- что был зафиксирован в январе в районе 55, 6 руб. за доллар, то есть доллары практически были проданы Минфином ВЭбу почти по минимальной в этом году цене. Далее, самое интересное, что полученные от конвертации рубли были размещены в том же ВЭБе под ставку 2,86 % годовых в рублях. Потрясающая эффективность управления фактически резервами пенсий россиян. Но и это еще не все. Согласно информации Минфина, на декабрь 2015-го года Минфин не получил от Украины средства в размере 3,075 млрд. долларов США в счет погашения и обслуживания украинских государственных облигаций внешних государственных займов, приобретенных на средства ФНБ, в связи с чем вынужден обратиться в суд. Эти покупки проходят по разделу "облигации иностранные и российские" в структуре вложений ФНБ (см. диаграмму на рис.8 выше). Минфин не дает на своем сайте информацию об объемах купленных украинских государственных облигаций, о датах покупки и о цене, но по косвенным данным можно предполагать, что покупки осуществлялись еще при правительстве Януковича, причем незадолго до смены власти в Украине. Можно только предполагать, по какой цене они были приобретены. Про раздел "привилегированные акции банков" в структуре активов ФНБ нет вообще никаких официальных данных, но там хотя бы объем вложений не очень значительный - на 1 октября текущего года около 279 млрд. рублей.

На основании исследования официальных статистических данных Минфина по двум суверенным фондам РФ (один из который уже де-факто не существует), можно сделать неутешительный вывод - никакой суверенностью тут и не пахнет. "Ящик Пандоры" открыт уже давно, средства единственного оставшегося на данный момент фонда - Фонда национального благосостояния превратились просто в один из разделов Государственного бюджета РФ. И расходуются и управляются они так, что финал рано или поздно будет тот же что и у Резервного фонда - средства будут полностью растрачены.