24.08.2018

ЖАРКИЙ АВГУСТ (о курсе рубля к доллару США, с позиций технического анализа)

С начала месяца до момента написания этой статьи российская валюта обесценилась уже на 8%, тогда как за предыдущие семь месяцев с начала года падение рубля составило 8,13%, то есть с начала августа рубль обесценился на столько же ,на сколько за все предыдущие месяцы с начала года. Сказать, что это нормально, и укладывается в рамки каких-либо макроэкономических прогнозов и моделей, наверное не сможет уже даже ЦБ РФ. Но мы в этом обзоре не будем останавливаться на причинах и поводах для такого падения, просто потому, что обзор этот будет с позиций классического технического анализа. Который, как известно, не отвечает на вопрос "почему ?" и "кто виноват ?", а старается ответить на вопросы "Что дальше ?" и "Что делать?".

Во-первых, попытаемся методами технического анализа ответить на вопрос, а начало ли это какого-то серьезного роста, либо какая-то очередная "буря воды в стакане"? Для этого рассмотрим прежде всего долгосрочный ценовой график курса рубля к доллару США в еженедельном масштабе. То есть, каждая "свеча" - торговая неделя ( рис.1). График приведен за период, начиная с 2005-го года.

На рис.1 в верхней части представлен сам ценовой график курса рубля к доллару, а в нижней - известный в классическом техническом анализе индикатор- Индекс направленного движения рынка (Directional Movement Index) с периодом 18 недель. Индекс показывает, насколько в данный момент рынок направленным, либо ненаправленным ("боковым"), а также указывает, какая тенденция превалирует на данный момент на рынке. Этот комплексный индикатор состоит из трех линий:

· Линия +DI (зеленая линия 3 на рис.1) - линия "отвечает" за "бычью" направленность рынка. Ее рост и высокие значения показывают степень агрессивности "быков" и их способность двигать цены вверх.

· Линия -DI ( красная линия 4 на рис.1) - эта линия говорит о степени "медвежьей" направленности рынка. Ее рост говорит и высокие значения говорят прежде всего том , что на рынке очень сильны "медвежьи" настроения.

· Линия ADX ( черная линия 2 на рис.1) - эта линия является индикатором наличия на рынке, так сказать, каких -либо трендов в принципе. Рост этого индикатора означает, что на рынок в принципе выходит из "боковика", и возникает новый тренд ( неважно какой - "медвежий" или "бычий"). Когда линия ADX разворачивается наверх и начинает расти, при этом "плюсовая" линия +DI превышает "минусовую" линию -DI - скорее всего, на рынке возникает новый тренд -"бычок". Если же при этом "минусовая" линия -DI превышает линию "плюсовую" линию +DI - значит вероятно возникновение тренда -"медвежонка".

Примечательно, что в настоящий момент на графике индикатора DMI как раз создалась такая ситуация- линия ADX растет, "плюсовая" линия +DI выше "минусовой" линии и тоже растет. Ситуация эта отмечена, как область С на рис.1. Далее, нужно отметить на графике индикатора DMI горизонтальный уровень в районе примерно 22 пункта ( синяя пунктирная линия 1 ). По многолетнему наблюдению за поведением данного индикатора, "рождение" новых долгосрочных трендов происходило как раз тогда, когда черная линия ADX поднимается выше этого уровня. Когда же черная линия ADX опускается ниже 22 пунктов - рынок постепенно уходит в "боковик". Именно такая ситуация ( рост черной линии ADX выше 22 пунктов) и произошел в июле -августе текущего года, причем до этого момента линия ADX находилась ниже 22 пунктов в течении целых двух лет. Вообще, ситуация, складывающаяся сейчас с индикатором DMI, появлялась за обозреваемый период с 2005г. крайне редко - всего три раза за 15 лет :

1. сентябрь -ноябрь 2008-го года ( область А на рис.1)

2. декабрь2013г.-январь 2014-го года ( область B на рис.1)

3. текущая ситуация ( область С на рис.1)

Чем закончились предыдущие два случая ( 2008-й и 2013-й гг.) - наверное все помнят. На ценовом графике начало этих бычьих трендов в долларе против рубля отмечено зелеными стрелками, и оба раза это были длительные периоды сильного падения рубля. Конечно, окончательных выводов на основании исследования только одного графика и одного индикатора еще нельзя делать , но тем не менее, уже есть основания предполагать, что и текущая ситуация с высокой долей вероятности может быть началом нового серьезного и долгосрочного падения рубля.

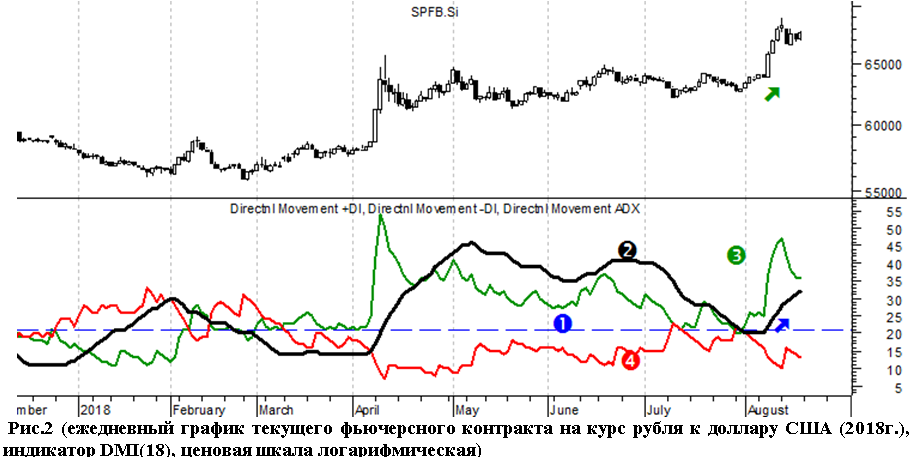

Далее, попробуем взглянуть на тот же график , но уже менее долгосрочно - в дневном масштабе. На рис.2 приведен тот же график курса рубля к доллару США на примере того текущего фьючерсного контракта , но уже в дневном масштабе ( одна "свеча"- один торговый день). Внизу на рис.2 также представлен тот же комплексный индикатор направленности рынка DMI , но уже также в дневном масштабе, с периодом 18 дней.

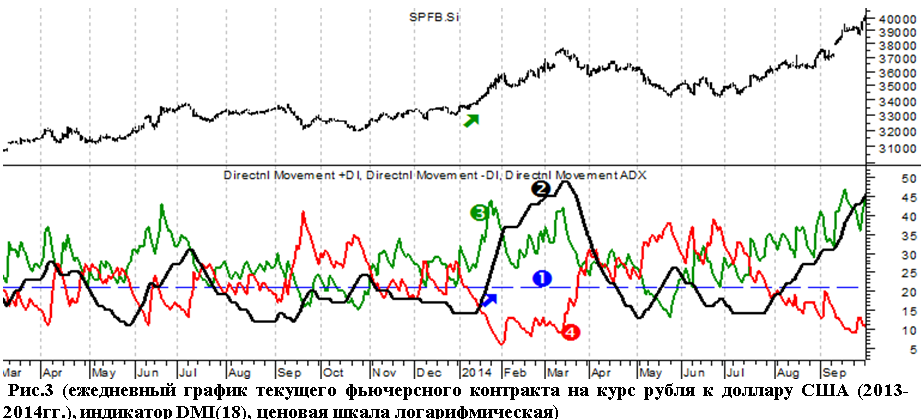

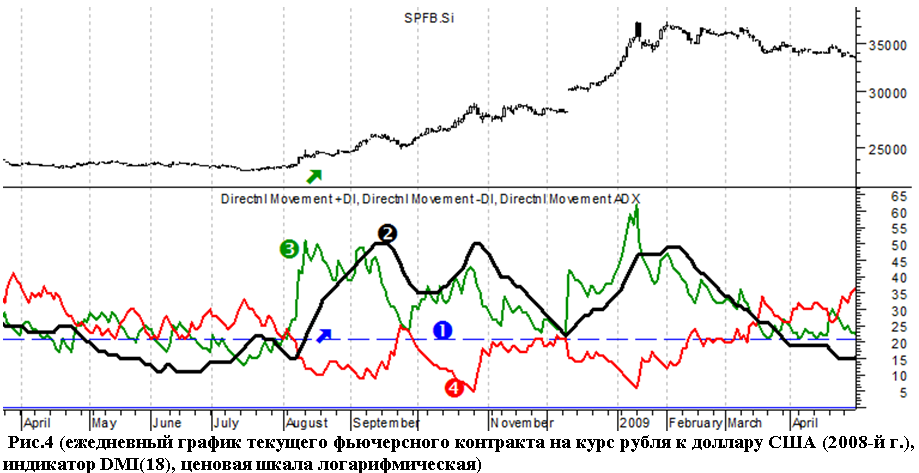

Как мы видим, на среднесрочном ежедневном графике повторяется практически тоже самое , что и на долгосрочном еженедельном : "Бычья" линия +DI (зеленая линия 3) гораздо выше "медвежьей" линии -DI , черная линия 2 ADX наличия на рынке тренда не ушел " в подвал" , под уровень 22 пункта ( пунктирная синяя линия 1) , а развернулся наверх и растет . То есть , получаем, что и среднесрочно на рынке превалируют "бычьи" настроения по доллару США. Для сравнения, на рис.3 и рис.4 приведем такие же ежедневные графики, но для ситуаций А (сентябрь -ноябрь 2008-го года , рис.3) и B (декабрь 2013г.-январь 2014-го года, рис.4).

Как видим, на ежедневных графиках ситуации осени 2008-го , зимы 2013-2014 и текущая ситуация также практически идентичны. То есть, скорее всего, усиленное падение рубля к доллару США и далее продолжится.

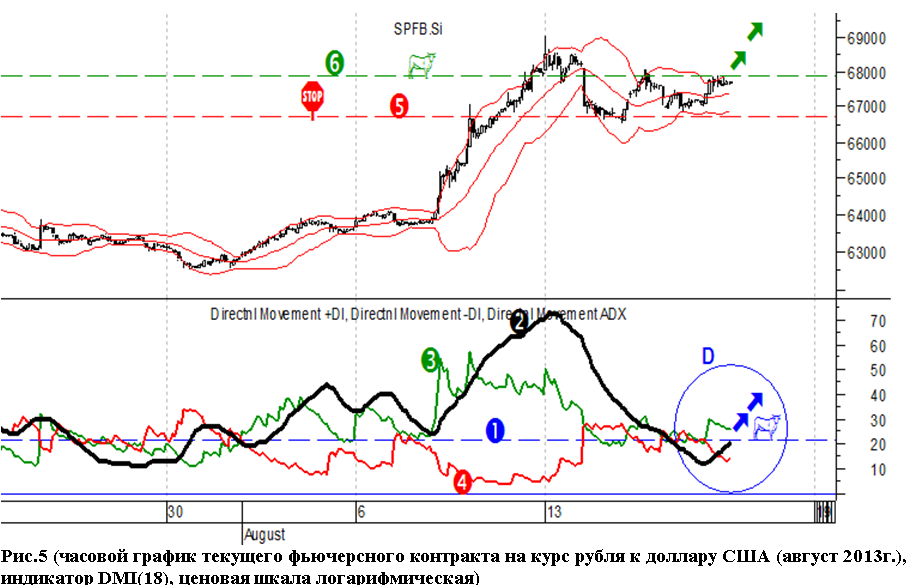

Попробуем ответить теперь на вопрос "а что же дальше делать ?". То есть , стоит ли покупать доллары немедленно, или стоит еще подождать , а если ждать , то когда тогда покупать ?" и т.д. Посмотрим, что на эту тему говорит классический технический анализ графиков. Для этого уже рассмотрим внутридневной (часовой, одна "свеча"-один торговый час) график курса рубля к доллару США , также совместно с индикатором DMI (рис.5).

Как хорошо видно из графика индикатора DMI (18) в нижней части рис.5, рынок краткосрочно находится в "боковике" . Действительно , черная линия ADX ( линия 2) ушла в "подвал" , то есть ниже уровня 22 пункта (пунктирная линия 1) , хотя и развернулась потом наверх , но пока формально она ниже 22, рынок краткосрочно "боковой" (область D на рис.5). Еще один "бычий" момент - линия "бычьей" направленности +DI (зеленая линия 3) пока все еще выше линии "медвежьей" направленности (красная линия 4) и выше "критического" уровня 22 пункта . То есть, рынок краткосрочно то ушел в "бок", но все же формально пока очень недалеко И подтверждение того, что рынок не собирается надолго "зависать" на текущих уровнях, представлено на рис.6 . На рис.6 представлен график отношения совокупного спроса в биржевом "торговом стакане" к совокупному же предложению в "торговом стакане" для текущего фьючерса на курс доллара США к рублю.

Как видно , текущий краткосрочный "боковик" на рынке проходит на фоне стабильного превышения спроса над предложением: линия спроса/предложения (линия 8 на рис.6) стабильно выше уровня паритета 1 (пунктирная синяя линия 7). Даже скользящая средняя с периодом 50 дней, рассчитаная к линии спроса/предложения 8 (красная линия 6), также стабильно выше 1, это вселяет безусловную уверенность, что пока на "боковике" происходит накопление "лонгов" по доллару США.

Остается понять, какая же торговая тактика в данной ситуации будет оптимальной. Во-первых понятно, что теханализ ни краткосрочно, ни тем более среднесрочно и долгосрочно не дает сигналов к игре в "шорт" против доллара США. А вот игра в "лонг", т.е. покупка доллара выглядит гораздо более убедительной. Но наиболее оправданной тактикой будет все же подождать, пока на краткосрочном часовом графике индикатор DMI не даст сигнала к возобновлению растущего тренда в краткосрочной перспективе. То есть , черная линия 2 должна вновь превысить значение 22 пункта (синяя пунктирная линия 1 на рис.5). Скорее всего, это произойдет, когда рынок пройдет наверх локальное сопротивление 67.900-68.000 (пунктирная зеленая линия 6 на внутридневном часовом графике ). То есть, получаем два условия для покупки :

- пробой наверх уровня сопротивления 67.900

- превышение линией ADX ( черная линия 2 на рис.5) уровня 22 пункта и ее дальнейший рост

Далее, следует защитить покупку защитным стоп-приказом, поскольку никакой теханализ не может гарантировать , что любая сделка всегда будет прибыльной. Если рынок пошел "не туда" (в данном случае доллар к рублю начал падать), необходимо выбрать уровень выхода из "лонга" для ограничения потерь по сделке. Исходя из часового графика , логичнее всего будет выбрать в такой ситуации уровень поддержки , уже сложившийся на текущем "боковике" , а именно 66.700 ( красная пунктирная линия 5 со значком "STOP" на ценовом графике в верхней части рис.5). Потери в таком неблагоприятном случае составят -1,75%, что на данном волатильном рынке допустимо. Следующий шаг - выбрать целевой уровень, где нужно фиксировать прибыль от покупки доллара США против рубля. С этим сложнее, краткосрочный график тут мало поможет. Вновь обратимся к среднесрочному дневному ценовому графику (рис.7).

На рис.7 точка входа в рынок при пробое вверх 67.900 показана зеленой стрелкой. Конечно, можно дожидаться максимальных исторически достигнутых уровней , которые были на рынке в январе 2016-го года. Эти пиковые значения в районе 85.000 показаны, как область Е на рис.7. И вполне возможно, что рынок их и достигнет. Однако это экстремальные значения. Скорее всего, на этих уровнях будет много продавцов, засевших в доллар в январе 2016-го, и которые, сидя два с половиной года в убытках, будут жутко рады продать в "ноль" свои длинные позиции по доллару. А следовательно, там надо еще успеть продать... Гораздо более интересен и достижим более скромный уровень сопротивления, существовавший в 2015-м году. Это где-то 72.000 (область F на рис.7). Это к тому же еще и 50%-й уровень коррекции наверх по методике Фибоначчи от 85.000 до 55.000. На рис.6 этот уровень сопротивления показан пунктирной фиолетовой линией 7 и значком "EXIT". То есть, уровнем для фиксации прибыли от роста доллара и выхода из рынка будет уровень 72.000. Если войти в "лонг" по 67.900, то прибыль составит порядка 6%. То есть ,технически - upside по доллару США против рубля составляет не менее 6%. Если учесть, что стоп-лосс по длинной позиции будет составлять не более 1,75%, то коэффициент ДОХОД/РИСК по такой сделке составит не менее 3,45, что на данном рынке можно считать вполне нормальным.

Дзарасов Алан