13.08.2018

Вся правда о дивидендах и дивидендной доходности акций (Часть 2: Dividend Stability Index, DSI )

Очень распространен, например такой показатель стабильности, как индекс стабильности дивидендов ( Dividend StabilityIndex, DSI ). Этот показатель помогает определить, насколько регулярно компания выплачивает дивиденды и повышает их размер. Он рассчитывается только на основе исторических данных и не включает риски будущего изменения дивидендной политики. Однако этот индекс вполне может, и даже должен использоваться, как один из ключевых показателей для отбора бумаг в портфель дивидендных акций. Он рассчитывается по следующей формуле:

DSI = (Yc+Gc)/14

где: Yc - количество лет, в которых компания выплачивала дивиденды в течении года

Gc - количество раз за последние семь лет, когда годовые дивиденды на акцию были выше предыдущего максимума

Как уже видно из определения, индекс стабильности дивидендов может принимать значения от нуля (когда дивиденды вообще ни разу за семь лет не выплачивались) до единицы (когда дивиденды выплачивались все семь лет и каждый год повышались).

Количество лет, равное семи, может варьироваться, инвестор сам вправе менять эту выборку и это не меняет сути индекса.

На практике условно принято выделять следующие градации в индексе DSI:

1. DSI=1 (дивиденды по акции повышались 7 лет подряд, вероятность выплат очень высока)

2. DSI >0,6 - выплаты дивидендов относительно стабильны, есть тенденция к их повышению . Такие акции могут рассматриваться, как дивидендные

3. 0,3<DSI<0,6- компания выплачивает дивиденды нерегулярно, имеет небольшую дивидендную историю

4. DSI<0.3-дивиденды по акциям выплачиваются и повышаются редко или не выплачиваются совсем, или компания выплачивает дивиденды впервые

5. DSI=N/A, то есть недостаточно данных для расчета показателя. Никаких выводов о стабильности выплаты дивидендов сделать вообще нельзя.

Рискнем утверждать, что именно на этот показатель инвестору в первую очередь стоит обращать свое внимание при выборе акций для получения дивидендов, а уже потом на дивидендную доходность. Действительно, что лучше, получать стабильно из года в год пусть и не самые высокие дивиденды, ну скажем в размере 5-6 % годовых, либо сидеть "на пороховой бочке", купив акции компании, у которой коэффициент DSI крайне мал, либо вообще неизвестен, но компания один-два раза выплатила дивиденды 10% годовых? Очевидно, что первый вариант лучше, но это если не "зацикливаться" на дивидендной доходности. Также стоит использовать расчеты таких показателей стабильности, как DSI. Нужно постоянно либо самому рассчитывать этот показатель и вести базу дивидендных данных по акциям, которые находятся в вашем поле зрения, как источник дивидендов, либо пользоваться услугами брокеров, у которых аналитические отделы ведут такую статистику. Мы же в данном исследовании попробуем ответить на вопрос: а какие же на данный момент ликвидные российские акции из разряда дивидендных обладают наибольшей стабильностью выплаты дивидендов (наибольшим коэффициентом DSI)? А также, как выплачиваемые компаниями дивиденды влияют на их долгосрочную доходность для инвестора, и какие на самом деле бумаги на данный момент могут быть интересны с точки зрения владения ими и получения регулярного дивидендного дохода.

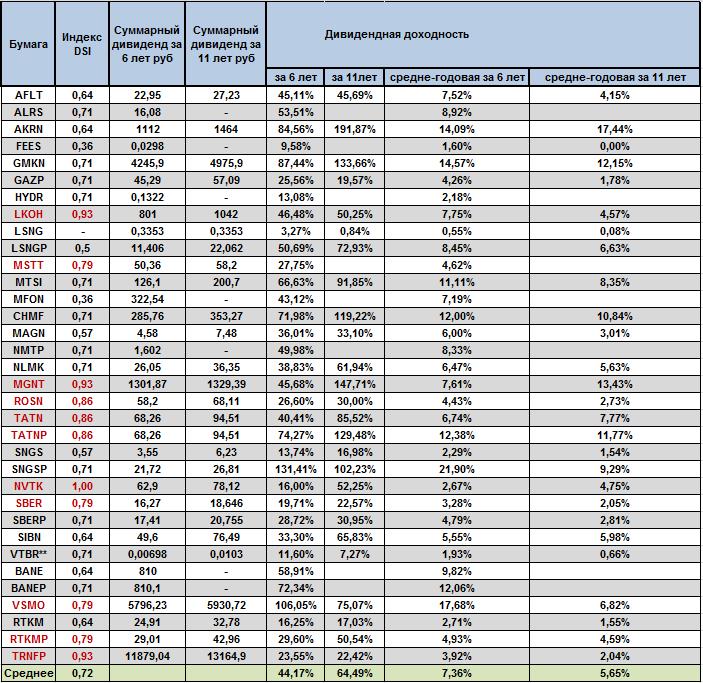

Для начала рассчитаем для отобранных 34 ликвидных российских акций DSI, долгосрочную дивидендную доходность, долгосрочную доходность "buy and hold" без учета дивидендов и с учетом полученных дивидендов, то есть разберемся, как получаемые дивиденды влияют на итоговую доходность для инвестора. Результаты таких расчетов приведены в табл.2 и табл.3 Там же приведены коэффициенты DSI для рассматриваемых компаний. Расчеты делались на двух временных промежутках - с 10.01.2007 г. по настоящий момент, то есть практически за 11 последних лет, и с 05.01.2012 г., то есть за 6 последних лет.

Таблица 2 (коэффициенты DSI, cуммы дивидендов и дивидендные доходности )

**- при расчете дивидендной доходности за 11 лет взята рыночная цена на 28.05.2007г.

В таблице 2 приведены коэффициенты DSI и суммарные дивиденды за 6 и 11 лет, но не по всем рассматриваемым бумагам - по некоторым эмитентам (Алроса, Мостотрест, РусГидро, Мегафон, НМТП, Башнефть, ФСК ЕЭС ) нет просто данных по дивидендам за длительный период 11 лет. Также рассчитаны итоговые дивидендные доходности при условии их покупки инвестором по рыночной цене закрытия 10.01.2007г. и 05.01.2007г. и по состоянию рынка на 25.12.2017г., то есть за те же 11 и 6 лет. По акциям ВТБ в виде исключения все расчеты сделаны не на 10.01.2007 г., а на 28.05.2007г. , поскольку более ранние рыночные цены недоступны.

Кроме этого рассчитаны среднегодовые дивидендные доходности за оба рассматриваемых периода. Внизу таблицы приведены средние значения для рассчитанных показателей. Из данных таблицы можно определить компании - лидеры, как по стабильности выплат (величина коэффициента DSI), так и по величине среднегодовых дивидендных доходностей. Лидеры по стабильности выплат выбраны исходя из превышения их коэффициентов DSI среднего значения по всей выборке, равного 0,72. Кстати, среднее значение коэффициента DSI по всем эмитентам, равное 0,72 -само по себе совсем не маленькое и позволяет в теории говорить обо всей выборке из 34 бумаг, как о дивидендных акциях. Но это в среднем и в теории, а нас интересуют конкретные бумаги и на практике. Значения коэффициента DSI для "звездной" группы лидеров выделены красным цветом. Таких эмитентов -"звезд" в таблице 1 одиннадцать, причем интересно, что привилегированных акций в этом списке всего три! Из них три эмитента -Лукойл, Магнит, Транснефть( прив.) обладают очень высокой стабильностью (DSI=0,93), а рекордсменом по этому параметру является бумаги Новатэка ( DSI=1!). Несколько неожиданный результат, акции Новатэка никогда особенно не пользовались популярностью у ярых сторонников "дивидендных стратегий". Но если мы посмотрим на среднегодовые дивидендные доходности Новатэка за 6 и 11 лет, то сразу станет понятно, почему эта бумага не в "обойме дивидендных идей" отделов продаж брокерских компаний. Среднегодовая дивидендная доходность этой бумаги за 6 и 11 лет составляет всего лишь 2,67% и 4,75% годовых, что намного ниже даже средних значений, составляющих 7,36% и 5,65% годовых. Ничего нового, все в принципе логично - регулярный и стабильный инвестиционный доход нигде и никогда не может быть большим. Он всегда находится вблизи безрисковых процентных ставок. Ну а в данном случае этот регулярный дивидендный доход откровенно незначителен. Да и средние значения долгосрочной среднегодовой дивидендной доходности по всей выборке из 34 компаний даже не перекрывают инфляцию за соответствующий многолетний временной период. Они равны 7,36% годовых и 5,65% годовых за 6 и 11 лет соответственно. И вот тут уже стоит задуматься в принципе о выборе дивидендов по российским акциям , как регулярном источнике дохода. Среднегодовой доход в 5,65% в течении 11 лет - результат более чем скромный, если сравнивать с теми же рублевыми депозитами в банках, имеющих государственные гарантии по защите вклада. Плюс к этому проблема волатильности рынка акций как такового, которая сопутствует такому маленькому доходу. Но это отдельная проблема, которую рассмотрим позднее. А объясняется это как раз тем, что общий коэффициент DSI для всей выборки достаточно высок и равен 0,72. Действует тот же общий принцип - высокая стабильность выплаты дохода всегда совпадает с низким уровнем самого дохода. Это первый и основной вывод, которое должен себе уяснить инвестор, рассчитывающий на регулярный доход от дивидендных акций: хочешь стабильного и долгосрочного дохода - готовься к относительно низкому уровню такого дохода. Не стоит никогда забывать, что покупка акции, даже привилегированной - это прежде всего инвестиция в долевую ценную бумагу, а не в долговую, ту же облигацию или депозитный сертификат. И эмитент вовсе не обязан выплачивать регулярно высокие дивиденды, лишая тем самым свою компанию важнейшего источника развития- собственной прибыли после выплаты дивидендов. Покупая акцию, инвестор точно также участвует в капитале компании, как и ее основатели, и рискует своими деньгами точно также. Главный потенциал инвестиций в любые акции заключается в потенциальном росте курсовой стоимости в результате успешной деятельности , дивиденды - всегда побочный источник дохода и никогда не является основным и уж тем более гарантированным.

И все же, нет правил без исключений, и они присутствуют даже в приведенной выше таблице 2. Для начала выделим группу "звезд"- лидеров уже по показателю среднегодовой дивидендной доходности. В качестве критерия возьмем уже не просто превышение среднего значения этой доходности по всем 34 бумагам, а дополнительно еще превышение хотя бы за один рассматриваемый период 6 или 11 лет уровня 10% годовых - на наш взгляд, этот более жесткий критерий действительно позволяет отобрать бумаги с реально интересной долгосрочной дивидендной доходностью, хотя и довольно субъективен. Таких бумаг на самом деле в выборке немало - целых восемь, и их среднегодовые значения дивидендных доходностей выделены в таблице 2 зеленым цветом. В этой группе как раз собрались дивидендные "хиты", довольно часто предлагаемые менеджерами по продажам инвестбанков и компаний, как "хорошие дивидендные истории". Тут и НорНикель, и Акрон, и МТС. Но сопоставив этих "звезд" со "звездами" по стабильности выплат, мы обнаружим, что в обоих группах находятся всего три эмитента - ВСМПО ( DSI=0,79, доходности 17,68% и 6,82% годовых за 6 и 11 лет соответственно), Татнефть-прив. (DSI=0,86, доходности 12,38% и 11,77% годовых за 6 и 11 лет соответственно) и Магнит (DSI=0,93, доходности 7,61% и 13,63% за 6 и 11 лет соответственно). То есть, всего 3 бумаги из 34 рассмотренных ликвидных бумаг российского рынка акций на самом деле представляют интерес как с точки зрения стабильности выплат дивидендов, так и с точки зрения доходности таких выплат. Конечно, с натяжкой в эту группу попадают тот же НорНикель, Северсталь и Сургутнефтегаз-прив., поскольку их коэффициент стабильности выплат DSI равен 0,71 и совсем чуть-чуть не дотягивает до среднего значения 0,72. Но это не меняет сути, и второй вывод тоже неутешительный: акции, долгосрочно стабильные и одновременно доходные с точки зрения выплаты дивидендов - явление далеко не частое, по крайней мере на российском фондовом рынке. И если у инвестора стоит задача добиться не только хорошей доходности, но и высокой стабильности дивидендных выплат - то это задача далеко не тривиальная, и требует периодического проведения мониторинга и исследований рынка дивидендных акций, подобного тому, что приведено выше. По крайней мере, совсем не стоит полагаться только на советы клиентских менеджеров и многочисленных "инвестиционных консультантов", предлагающих "дивидендные инвестиционные идеи" только на основании одного параметра - самой величины дивидендов.

Часть 1